¿Cómo funciona el RESICO?

El Régimen Simplificado de Confianza RESICO es un decreto mediante el cual a partir del 01 de enero de 2022 se elimina el Régimen de Incorporación Fiscal (RIF) y se sustituye por el Régimen Simplificado de Confianza (RESICO) para que tributen todos aquellos contribuyentes ya sean Personas Físicas o Personas Morales que cumplan con las siguientes características:

Personas Físicas que desarrollen Actividades Empresariales, Servicios Profesionales y Arrendamiento.

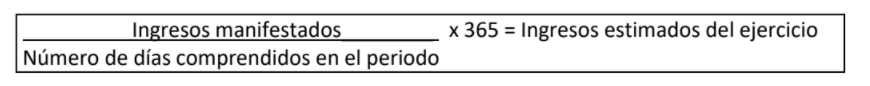

- No exceder en conjunto de todas sus actividades ingresos superiores a los $3,500,000.00 M.N. anuales (incluidos sueldos y salarios). Si el periodo de operaciones es menor a 12 meses se aplicará la siguiente fórmula para determinar si puede tributar bajo este nuevo régimen.

- No ser socio u accionista de una Persona Moral.

Personas Morales (PM)

Régimen obligatorio a las personas morales que reúnan las siguientes características:

- Ser PM residentes en México constituidas por personas físicas.

- Los ingresos totales del ejercicio inmediato anterior no excedan de 35 millones.

- PM residentes en México constituidas por personas físicas que inicien operaciones y estimen que sus ingresos totales no excederán de 35 millones.

- Los socios, accionistas o integrantes NO deben participar en otras sociedades mercantiles donde tengan el control de la sociedad o de su administración, o cuando sean partes relacionadas.

- NO deben realizar actividades a través de fideicomisos o A en P.

- NO deben tributar en los siguientes Capítulos del Título II de la LISR:

- Capitulo IV: Instituciones de crédito, de seguros y fianzas, almacenes generales de depósito, arrendadoras financieras y uniones de crédito.

- Capítulo VI: Régimen opcional para grupos de sociedades.

- Capítulo VII: De los coordinados.

- Capítulo VIII: Régimen AGAPES.

- NO deben tributar en el Título III: Personas morales con fines no lucrativos.

- No deben tributar en el Capítulo VII del Título VII: De las sociedades cooperativas de

- producción.

Obligaciones

Estar al día con sus obligaciones en materia de Sat, Imss e Infonavit.

- Pagar el impuesto de forma mensual a más tardar el día 17 de mes inmediato posterior al que corresponda el pago.

- Presentar declaración anual.

- Mantener actualizada su información (actividades económicas, domicilio, email, teléfono) ante el RFC.

- Contar con Fiel y buzón tributario activo.

- Contar con CFDI por todos sus ingresos.

- Obtener y conservar CFDI que amparen sus gastos e inversiones.

- Expedir y entregar a sus clientes CFDI.

- Expedir Cfdi por los sueldos y salarios devengados, así como retener y pagar el impuesto correspondiente.

- Determinar y pagar PTU.

Aspectos Importantes

- Los contribuyentes que tributaran en RIF antes del 31 de agosto podrán seguir tributando bajo este esquema siempre y cuando presenten al aviso correspondiente a más tardar el 31 de enero de 2022.

- NO podrán aplicar conjuntamente otros tratamientos fiscales que otorguen beneficios o estímulos.

- Para los servicios profesionales y arrendamiento la tasa de retención de Isr cambia del 10% al 1.25%.

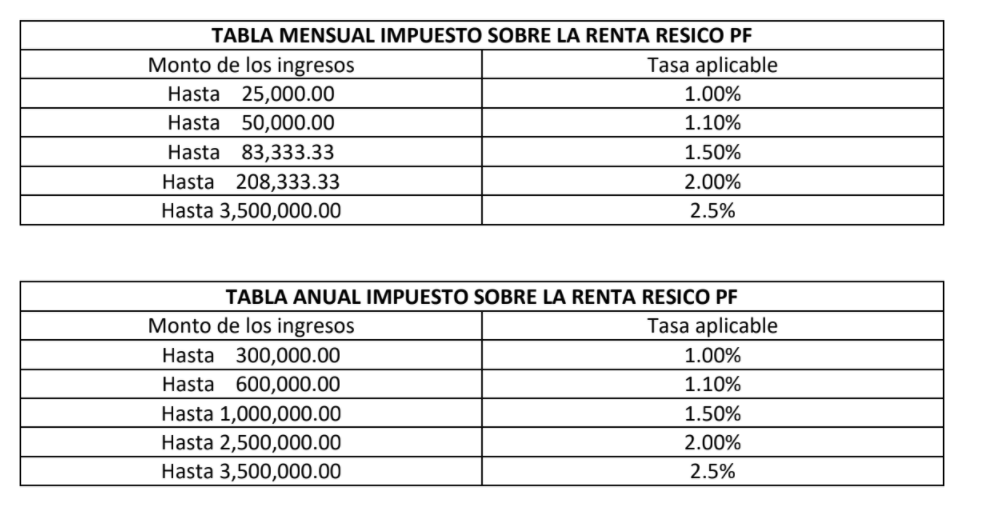

- Para los pagos de Isr RESICO PF se considerará el total de ingresos percibidos amparados con Cfdi efectivamente cobrados, sin incluir el IVA y sin restar deducciones en base a las siguientes tablas:

EN MATERIA DE IVA EL IMPUESTO SE SEGUIRÁ CALCULANDO DE LA MISMA FORMA,

MOTIVO POR EL CUAL ES DE SUMA IMPORTANCIA SOLICITAR FACTURA POR LAS

EROGACIONES EFECTUADAS.

Salida del régimen

Los contribuyentes dejarán el Régimen de RESICO al presentarse alguno de los siguientes casos:

Personas Físicas

a) Superar ingresos por más de $3,500,000.00 M.N. En este caso se tendrá que presentar

y pagar los impuestos correspondientes bajo el esquema de tributación que se

manejaba anteriormente, sin embargo, podrá volver a tributar en el régimen de REISCO

en el ejercicio siguiente hasta llegar al límite mencionado.

b) Omisión de 3 o más pagos mensuales en un año calendario (consecutivos o no).

c) Encontrarse en supuestos del artículo 69 y 69-B del CFF.

d) Si la autoridad comprueba ingresos que no estén amparados mediante CFDI.

e) No hacer ningún pago mensual.

f) No presentar declaración anual.

Personas Morales

a) Superar ingresos por más de $35 millones, bajo dicho supuesto se tendrá que tributar

bajo lo establecido en el artículo 58 del CFF aplicando para determinar el pago

provisional el coeficiente de la actividad preponderante.

b) Omisión de 3 o más pagos mensuales en un año calendario (consecutivos o no).

c) Encontrarse en supuestos del artículo 69 y 69-B del CFF.

d) SI la autoridad comprueba ingresos que no estén amparados mediante CFDI.

e) No hacer ningún pago mensual.

f) No presentar declaración anual.

Bienvenido

En MBM somos un despacho de asesoría fiscal, contable y legal. Podemos asesorarte en diferentes áreas de tu negocio para que siempre estés cumpliendo con el marco legal mexicano.